杏彩平台app:Mysteel解读:钢铁去产能下电炉之小确幸

2023-12-05 18:04:42 1

近两年来,房地产规模高速发展的时代落幕,预示着我国钢铁总需求已经触顶,后期下滑或在所难免。在钢铁需求进入下滑通道的背景下,钢铁行业不得不再次面对“产能过剩”这个老生常谈的问题。根据Mysteel统计,目前我国炼钢总产能实际在12亿吨上下,产能过剩局面严峻。为保障提升钢铁企业的效益,实现钢铁工业高质量发展的目标,通过兼并重组,淘汰落后产能则是解决产能过剩的必由之路。但是未来在钢铁总产能压减的局面下,电炉炼钢产能的占比将会逐步提升,这预示着电炉将会扛起中国钢铁工业发展的大纛,同时也肩负起发展绿色低碳经济的历史使命。

虽然今年以来电炉钢企利润效益欠佳,但其产量水平较去年并未出现大幅下降,若以统计局数据口径来看,今年1-7月电炉累计产量在6228万吨,同比增62万吨。核心原因在于:1.电炉炼钢产能有所增加,根据Mysteel统计,2023年我国电炉炼钢总产能有望增至2.01亿吨,同比增5.2%;2.今年电炉产能利用率已经处于偏低水平,好在生产小规格成材仍有一定利润,托底了生产负荷;3.电炉企业为保产值及就业,需维持一定的生产规模。在粗钢平控预期之下,今年粗钢产量和电炉钢产量或将呈现此消彼长之势,按照平衡表推演,8月统计局日均粗钢产量降14.16万吨,若线月每月日均粗钢产量均保持该降速,那么预计今年全年粗钢产量同比降334万吨,平控目标可如期完成。减量结构上,全年转炉粗钢产量或降572万吨;而电炉随着产能增加,全年产量或增239万吨,并且电炉钢比或增0.27个百分点至9.96%的水平。

目前我国电炉炼钢发展过程中仍存在掣肘,例如废钢供应不宽裕、电力因素对电炉生产的制约、冶炼设备性能有待进一步提升等。综合来看,进一步提高废钢资源供应量,建立完备的废钢加工配送体系、电力政策向电炉炼钢行业倾斜,实施用电补贴、持续推进电力冶炼设备性能的提升,打造先进的冶炼流程体系,这些是助力电炉炼钢发展向强的必要条件。

2021-2022年期间,随着我国房地产市场出现重大调整,象征着房地产大开发时代落幕,同时这也预示着我国钢铁总需求已经触顶,后期下滑或在所难免。2023年以来,虽然房地产市场下滑速度放缓,但仍处在寻底的过程中,也映射出国内钢铁行业正面临着巨大的下行压力。在钢铁需求进入下滑通道的背景下,钢铁行业不得不再次面对“产能过剩”这个老生常谈的问题。根据Mysteel统计,目前我国炼钢总产能实际在12亿吨上下,产能过剩局面严峻。为保障提升钢铁企业的效益,实现钢铁工业高质量发展的目标,那么通过兼并重组,淘汰落后产能则是解决产能过剩的必由之路。

目前我国钢铁行业正面临着产能去化周期,在未来压减产能的过程中,部分钢企要面对兼并重组甚至破产倒闭的风险,同时产业工人也将面对失业和再就业的压力。破茧成蝶伴随伤痛,产能去化周期之殇难以避免,但通过压减产能有助于钢铁行业长远健康地发展。除了通过压缩钢铁产能实现行业高质量发展目标之外,在“双碳”政策的背景下,钢铁行业更要实现绿色、低碳的发展目标。目前行业清醒地认识到,发展短流程电炉炼钢是实现绿色低碳发展的必由之路,在实现“双碳”目标的过程中,短流程电炉扮演着“接力棒”的角色:首先,碳排放总量降低重点要依靠长流程(高炉-转炉),而碳中和则需依靠短流程电炉接力实现。

短流程电炉炼钢不仅能够助力钢铁行业实现绿色、低碳和高质量的发展目标,而且对引导中国钢铁行业转型升级具有重要意义。虽然目前我国电炉钢产量占粗钢总产量比重较低,根据官方数据口径,2022年该比重在9.69%,远低于世界的平均水平30%,但是随着《工业领域碳达峰实施方案》提出“到2025年,短流程电炉炼钢占比达到15%以上;到2030年,占比达到20%以上”的目标要求,体现出政策层面对于电炉炼钢给予了大力支持。此外在8月25日,工信部等七部门共同发布了《钢铁行业稳增长工作方案》,文件中突出了对短流程电炉炼钢的重视,提出加快实施电炉短流程炼钢高质量发展引领工程,对全废钢电炉炼钢项目执行差别化产能置换、环保管理等政策,创建世界先进的电炉炼钢产业集群。相信未来在一系列的政策支持下,电炉炼钢增量可期。

中钢协骆铁军曾指出,当前我国电炉炼钢的快速发展,具体表现为电炉炼钢产能快速增长、技术装备水平进步明显、环保节能水平明显提升。根据Mysteel统计,2023年我国电炉炼钢总产能有望增至2.01亿吨,同比增5.2%;此外去年电炉炼钢产能占比炼钢总产能的15-16%,预计今年该占比将进一步提升。由此看出,未来在钢铁总产能压减的局面下,电炉炼钢产能的占比将会逐步提升,这预示着电炉将会扛起中国钢铁工业发展的大纛,同时也肩负起发展绿色低碳经济的历史使命。

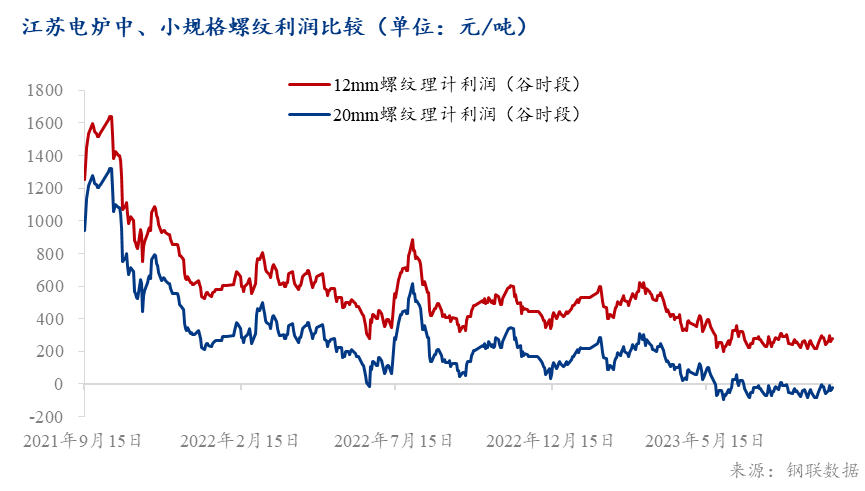

近两年来,随着房地产市场下滑,建材需求呈现收缩之势,钢企效益进而降低。由于电炉钢企的竞争力相比长流程钢企较弱,尤其是对炼钢原料废钢的定价,其话语权明显处于弱势地位,因此今年以来,即使钢铁行业整体效益不佳,电炉钢企的效益也要弱于长流程钢企:根据Msyteel测算,截至9月15日,江苏地区独立电炉企业平电生产下,螺纹钢平均利润在-171元/吨,较去年全年均值降576%;长流程钢厂螺纹钢平均利润在11元/吨,较去年全年均值增377%。可以看出,今年电炉钢企的效益要明显差于长流程钢企。导致该结果出现的原因除了建材需求下滑以外,另一方面在于今年煤炭供给宽松预期强,因此长流程钢企的成本要优于电炉钢企,从铁废价差的变化即可说明这一点:截至9月15日,江苏地区铁废价差均值在-41元/吨(铁水成本低于废钢成本),较去年全年均值降18%。铁水成本较废钢成本进一步地下降,为长流程钢企效益表现稍好于电炉钢企提供条件。

虽然今年以来电炉钢企利润效益欠佳,但其产量水平较去年并未出现大幅下降,根据Mysteel调研统计:截至9月15日,87家独立电炉样本企业的周度产能利用率均值在47.76%,较去年全年周度均值47.95%仅微幅下降,生产水平变化与预期有所相悖。这其中的主要原因,首先在于样本电炉企业的产能有所增加;其次今年47.76%的均值产能利用率已经处在偏低水平,若就单周生产水平而言,除春节前后电炉企业放假停产外,今年以来样本电炉单周产能利用率最低值在45.79%。这种生产水平反映独立电炉企业基本处于单班谷电下的生产状态,由于在谷电生产下小规格建材仍有一定利润,叠加地方政府为了保GDP要求电炉保持一定生产规模,因此今年样本电炉企业保持着低位生产水平,产能利用率并没有想象中的明显下降。

若以统计局数据口径来看,今年1-7月电炉累计产量在6228万吨,同比增62万吨。原因无非是前一段赘述的几点,但是电炉产能增加带来的产量增长效应,在统计局口径上有所体现。前文提到,今年国内电炉产能同比有望增5.2%,那么即使执行粗钢平控,主要减量也或是落在长流程上,而短流程电炉钢产量或同比微增:按照平衡表推演,8月统计局日均粗钢产量降14.16万吨,若线月每月日均粗钢产量均保持该降速,那么预计今年全年粗钢产量同比降334万吨,平控目标可如期完成。减量结构上,全年转炉粗钢产量或降572万吨;而电炉随着产能增加,全年产量或增239万吨,并且电炉钢比或增0.27个百分点至9.96%的水平。由此看出,今年粗钢产量和电炉钢产量或将呈现此消彼长之势。

目前国内电炉炼钢发展过程中仍有痛点存在,首当其冲就是废钢资源供应并不宽松。根据Mysteel测算,2020-2022年期间,每年国内废钢供应总量的富余均在1000万吨以内,废钢供需可谓紧平衡。原料短缺导致的结果,进而是电炉炼钢成本高于长流程,今年以来这种局面尤为明显。主要原因除了前文提到的今年煤炭供应宽松预期强导致铁水成本下降外,其次的原因便是地产继续探底,叠加二季度以来制造业PMI综合指数持续位于荣枯线以下,这些均导致废钢资源难有放量,进而致使电炉炼钢成本相对较高。根据Mysteel调研统计:截至9月15日,211家样本钢厂周均废钢到货量在227万吨,略高于去年全年的周均值219万吨。若从基地库存角度而言,今年以来584家废钢加工基地库存呈现下滑之势,目前最新数据为107.6万吨,处于过去两年间的极低水平。根据基地反馈,其库存下降除了主动降库规避风险之外,其次便是废钢资源仍不宽松,收货并不容易,部分基地甚至倒挂收货来维系与钢厂之间长期合作的关系。

关于废钢资源偏紧对于电炉炼钢发展的影响,笔者认为可通过以下3点来提升废钢资源的供应量以及有效利用:1.随着我国经济社会的发展,钢铁消费快速增加,钢铁积蓄量持续增长,因此我国废钢资源的供应潜力是非常巨大的。只是当前由于报废回收环节存在一些掣肘,导致资源回收不畅,例如报废汽车市场,每年我国报废汽车数量接近1500万辆,但实际上进入正规报废流程的车辆不足30%,主要由于一直以来报废车基本以废铁价格贱卖,而多数车主会将临近报废的车辆卖给非法黑市以获取较高卖价,但这具有潜在的法律风险。因此需通过政策扶持,对每辆报废汽车给予适当补贴,提升报废汽车进入正轨报废流程的比例;

2.目前废钢回收加工环节以小、乱、散著称,从业企业多至上万家,但具有实力和专业处理废钢能力的企业较少,Mysteel调研的584家废钢加工准入企业中,年加工能力(50万吨)以下的企业占比接近80%。同时回收加工环节的利润水平并不高,近两年中加工废钢的利润基本在50元/吨以下,这主要由于行业集中度低,导致回收加工企业在面对钢厂时,其话语权处于弱势地位。因此规范废钢回收加工行业发展,提高行业集中度,加大政策支持,建立完备的废钢加工配送体系,形成“回收加工利用”的产业链,这样不仅有利于减少恶意竞争,更能够有效提高废钢回收利用的效率;

3.适当放开再生钢铁原料的进口标准,提高进口量,将有利于降低电炉炼钢成本。2021年我国虽然放开了再生钢铁原料进口限制,但进口国标依然高于国际标准,导致过去两年的进口量始终维持在55万吨左右。目前相关部门已在研究放开再生钢铁原料的进口标准,相信未来海外废钢的输入能够助力电炉行业的发展。

其次电炉炼钢发展过程中另一个痛点便是电力因素。众所周知,电炉炼钢属于高耗能行业,由于目前高能耗行业被要求全面进入电力市场,电力计价不再依据工商目录电价标准,而是采用“基准价+上下浮动”的形成上网电价。那么在电力市场化交易的背景下,不同时间段的电价价差会拉开,根据Mysteel调研,以江苏独立电炉企业HT为例,当前谷电与平电之间的吨钢耗电量费用差值在216元/吨,那么当电炉效益不佳。