杏彩平台app:产能利用率较低 九州风神拟IPO募资投建境外项目

近期,北交所已对北京市九州风神科技股份有限公司(简称“九州风神”)下发第二轮审核问询函。公司于2020年9月申报在创业板上市并于2022年3月终止。2023年11月10日,公司转战北交所IPO并获受理,截至记者发稿,公司尚未回复北交所第二轮问询。

《经济参考报》记者注意到,九州风神此次IPO计划募资额较前次增加8.85%至5亿元,募投项目也大幅调整。前次申报募投项目全部用于境内投资,而此次拟投入大额募集资金用于境外项目。对此,北交所在两轮问询中,也均要求公司说明募投项目的可行性和必要性。

对于IPO企业的募投项目调整,资深投行人士王骥跃对记者表示,从监管关注点来看,募投项目的调整本身,并不是其关注重点。相比之下,监管关注的重点还是本次募投项目的可行性和必要性、信息披露是否存在误导性等。

招股书显示,九州风神是一家集高性能散热装置的研发、生产和销售为一体的高新技术企业。目前公司散热产品主要包括高性能电脑散热器和工业散热器,广泛应用于PC、电力电子、云计算、商用LED照明等行业,此外公司产品还包括智能高端机箱、智能高端电源等计算机硬件。

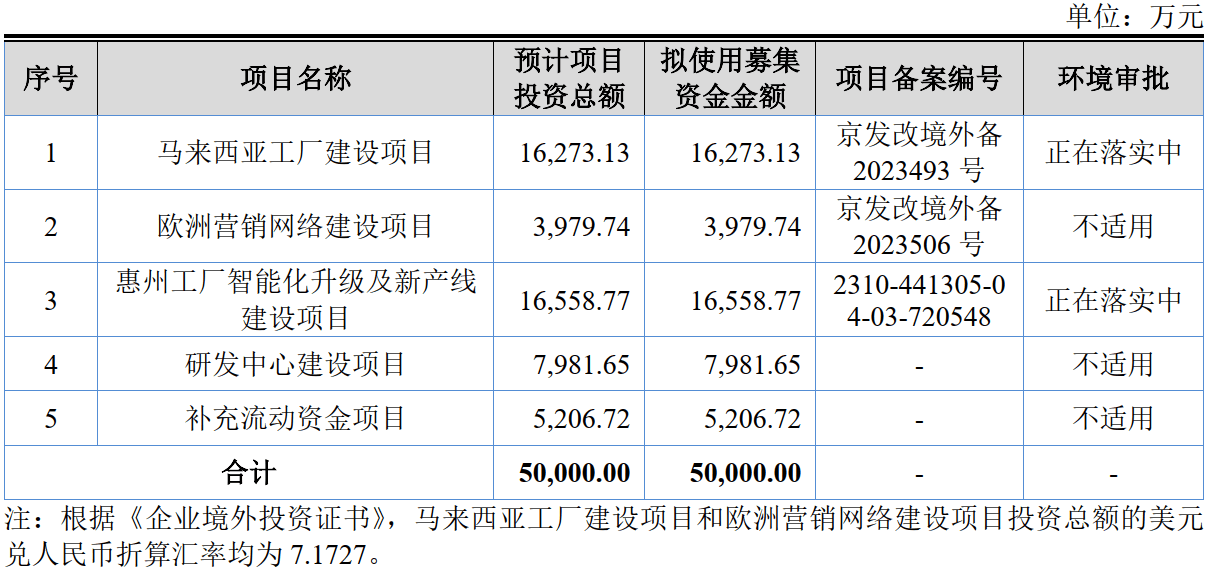

九州风神曾于2020年9月申请首次公开发行股票并在创业板上市,拟募资45935.54万元投建生产制造基地建设项目(39668.59万元)、研发中心建设项目(6266.95万元),于2022年3月终止审核。此次转战北交所IPO,公司计划募资额较前次IPO增加8.85%至5亿元,募投项目分别为马来西亚工厂建设项目、欧洲营销网络建设项目、惠州工厂智能化升级及新产线建设项目、研发中心建设项目及补充流动资金项目。

具体来看,九州风神拟投入16273.13万元用于马来西亚工厂建设项目,拟由新加坡鑫全盛作为实施主体,购置土地并建造散热器生产基地。本项目需取得当地环境部门的相关许可,目前正在落实中。

公司拟投入3979.74万元用于欧洲营销网络建设项目,拟由荷兰鑫全盛作为实施主体,在荷兰购置房产设立海外营销与服务中心;拟投入7981.65万元用于研发中心建设项目,在公司现有租赁房产内新建研发中心;另有5206.72万元用于补充流动资金。

对于惠州工厂智能化升级及新产线建设项目,九州风神拟投入16558.77万元,拟由惠州鑫全盛作为实施主体,对惠州生产基地进行智能化升级改造;同时新增热板和水冷板产品生产线。

记者注意到,作为公司前次IPO的募投项目之一,惠州生产制造基地于2021年底完成整体工厂建设,并于2022年正式投入使用。公司前次冲刺创业板IPO披露的招股书(上会稿)显示,2020年7月31日,公司2020年第五次临时股东大会审议决定,将生产制造基地建设项目作为募投项目。募集资金到位后,公司将用募集资金置换2020年7月16日之后以自有资金进行的项目先期投入。

此次IPO,北交所也问及惠州生产制造基地建设完工不久即投入大额资金进行智能化升级改造的合理性和必要性,与公司生产经营是否匹配等。整体来看,相较于前次创业板IPO,九州风神此次北交所IPO募投项目几乎焕然一新,仅有一个相同的项目名称——研发中心建设项目,但拟投入资金、项目选址等内容均不同。

北交所在二轮问询中提及九州风神募投项目的变化问题,并要求公司结合本次募投项目与前次创业板申报募投项目的具体差异情况,说明前次申报募投全部用于境内投资而本次拟投入大额募集资金用于境外项目的原因及合理性等。

对于企业两次IPO募投项目的调整原因,王骥跃认为,应具体问题具体看待,不能一概而论。总体来看,部分IPO企业调整募投项目主要有三点原因:一可能是因为之前准备投的项目已经先期投了,审核周期长,项目已投资完成,因此就不适合再作为募投项目;二是因为行业、市场或技术发生了重大变化,之前的募投项目已经不合时宜了;三是前次募投项目设计得不谨慎,当时确实没啥好项目,可能就编造了募投项目。但随着公司发展方向明确,现在已有具体且可行的投资项目。此外,也有企业可能在两次募投中都存在编造项目的情况。

此次IPO,九州风神新增了募资补流计划,也引起监管关注。在首轮问询中,北交所要求公司结合相关情况披露补充流动资金的具体用途及合理性,资金规模的必要性、合理性,是否与公司现有经营规模、财务状况、技术水平、管理能力和发展目标等相适应等。

“公司计划将5206.72万元募集资金用于补充流动资金。本次募集资金用于补充流动资金的部分计划主要用于支付人员薪酬、原材料采购等公司日常营运资金增加的非资本性支出。”九州风神表示。

九州风神称,经测算,公司2025年末流动资金占用额与2022年末流动资金占用额的差额为7608.79万元,即公司2023年至2025年预计新增流动资金需求7608.79万元,大于本次拟使用募集资金5206.72万元补充流动资金的金额,因此公司拟定以募集资金补充流动资金具备必要性、合理性。

不过,从货币资金规模来看,九州风神货币资金总额呈增长趋势。报告期(指2020年至2022年及2023年上半年,下同)各期末,公司货币资金总额分别为20929.45万元、26447.32万元、27701.24万元和30557.93万元。

九州风神上述回复内容也并未打消监管疑虑。在二轮问询中,北交所要求九州风神结合公司分红情况、流动资金周转情况、业绩变动趋势等情况,说明募集资金用于补充流动资金的测算是否合理,进一步说明补充流动资金的必要性。

此外,值得注意的是,截至首轮问询回复,公司马来西亚项目尚未取得项目用地及当地部门的环境审批;惠州项目尚未完成环境影响评价的相关手续。北交所要求公司结合惠州项目的业务属性、环境影响类别,说明是否存在无法完成环评办理的风险;结合马来西亚法律规定,说明新建项目需要履行何种环境审批程序及公司的履行情况,是否存在无法办理的风险等。

记者注意到,九州风神主要产品近年来产能利用率波动较大,整体呈波动下滑趋势。招股书显示,报告期内,公司CPU热管散热器产能利用率分别为99.62%、62.35%、65.57%及78.68%;CPU水冷散热器产能利用率分别为78.64%、77.87%、64.71%及85.86%;工业散热器产能利用率分别为66.84%、108.32%、68.83%及54.13%;机箱产能利用率分别为95.06%、96.14%、44.52%及67.34%。

从募投项目扩产情况来看,九州风神本次募投马来西亚工厂建设项目预计新增散热器产能1006万套,其中热管电脑散热器200万套、水冷电脑散热器40万套、基础电脑散热器140万套、风扇600万套、笔记本电脑散热器8万套、LED灯散热器18万套。惠州工厂智能化升级及新产线建设项目预计新增热板产能600万套、水冷板产能24万套。

不过,报告期各期,公司产品在马来西亚及周边其他东南亚国家(包含越南、老挝、柬埔寨、泰国、缅甸、新加坡、印度尼西亚、文莱、菲律宾、东帝汶)销售金额分别为3264.07万元、3022.93万元、2419.38万元、2003.01万元,销售收入占比较低。

鉴于此,北交所要求九州风神结合2023年上半年及期后业绩增长的具体原因、未来业绩增长是否可持续等,说明马来西亚项目拟扩产产品产能利用率是否存在下滑的风险,进一步分析本次募投设置的合理性;同时结合各募投项目各类产品的市场容量、竞争格局、与相关客户的合作意向、同行业公司在相似领域的投入情况等,说明公司与相关竞争对手在产品性能指标、获客能力等方面相比是否具备竞争优势,并进一步分析上述募投项目选取的合理性,是否存在过度投入或扩产的情况、是否存在无法产生预期经济效益的风险等。